Plongeons ensemble dans l'univers passionnant de l'investissement immobilier, en explorant ses innombrables facettes et opportunités. Mon expertise dans ce domaine me permet de vous guider tout au long de cette aventure, en vous fournissant mes conseils éclairés et les outils nécessaires pour réussir. Je vous guide dans l'évaluation des risques, l'optimisation des rendements et la construction d'un patrimoine rentable pour réussir dans l'immobilier.

La pyramide du patrimoine est un outil de planification financière qui hiérarchise les investissements en fonction du risque et du rendement. La base comprend des actifs à faible risque comme l'épargne de précaution et l'assurance-vie. Le milieu contient des investissements à risque modéré tels que l'immobilier et les actions. Le sommet se compose d'investissements à haut risque comme les actions spéculatives. En suivant cette structure, vous pouvez bâtir un portefeuille diversifié et équilibré qui correspond à vos objectifs et à votre tolérance au risque.

Le choix d'acheter ou de louer une résidence principale dépend de plusieurs facteurs, dont la stabilité financière, la durée de séjour prévue et les conditions du marché immobilier. Acheter offre des avantages tels que la constitution d'un patrimoine et une stabilité à long terme, tandis que la location offre flexibilité et moins de responsabilités financières. En pesant soigneusement les coûts et bénéfices de chaque option, vous pouvez prendre une décision éclairée qui correspond à vos besoins et à vos objectifs financiers à long terme.

L'investissement en viager est une forme d'acquisition immobilière où un acheteur verse une rente à un vendeur jusqu'à son décès. Le viager offre des avantages tant pour l'acheteur que pour le vendeur : l'acheteur peut acquérir un bien à un coût inférieur à sa valeur de marché, tandis que le vendeur bénéficie d'un revenu supplémentaire pour sa retraite. Bien que complexe, le viager peut être une stratégie d'investissement potentiellement lucrative si elle est bien comprise et utilisée correctement.

Enchaîner les achats immobiliers peut être un excellent moyen d'accélérer la croissance de votre patrimoine. Cela nécessite une planification minutieuse, une gestion efficace du crédit et une compréhension approfondie du marché immobilier. L'effet de levier, l'achat à rénover puis la location pour augmenter la valeur du bien, et la renégociation des taux de prêt sont des stratégies clés. Cette approche proactive peut optimiser votre portefeuille immobilier, générer des revenus locatifs stables et augmenter votre valeur nette sur le long terme.

Débuter dans l'investissement immobilier peut sembler intimidant, mais avec les bons conseils, le processus peut devenir plus facile. Commencez par vous éduquer sur le marché immobilier et comprendre les différents types d'investissement. Définissez clairement vos objectifs financiers et planifiez en conséquence. Utilisez l'effet de levier pour maximiser vos retours et considérez la possibilité de diversifier vos investissements. Enfin, préparez-vous à des imprévus en gardant une réserve d'argent pour les réparations et les dépenses inattendues.

Construire une épargne de précaution est essentiel pour sécuriser votre avenir financier. Commencez par déterminer combien vous avez besoin, généralement 3-6 mois de dépenses. Ensuite, choisissez un compte d'épargne sûr et accessible avec un bon taux d'intérêt. Enfin, mettez en place un plan de dépôt régulier. Avec ces conseils, vous pouvez créer une couche de sécurité financière pour vous protéger contre les imprévus.

La diversification du patrimoine est une stratégie clé pour minimiser les risques financiers. Cela implique la répartition de vos investissements dans diverses classes d'actifs, telles que l'immobilier, les actions, les obligations et d'autres investissements alternatifs. Cela aide à répartir le risque, car les performances négatives dans une classe d'actifs peuvent être compensées par des performances positives dans une autre. En gardant une vision à long terme et en ajustant périodiquement votre portefeuille pour maintenir l'équilibre souhaité, la diversification peut vous aider à atteindre vos objectifs financiers tout en contrôlant le risque.

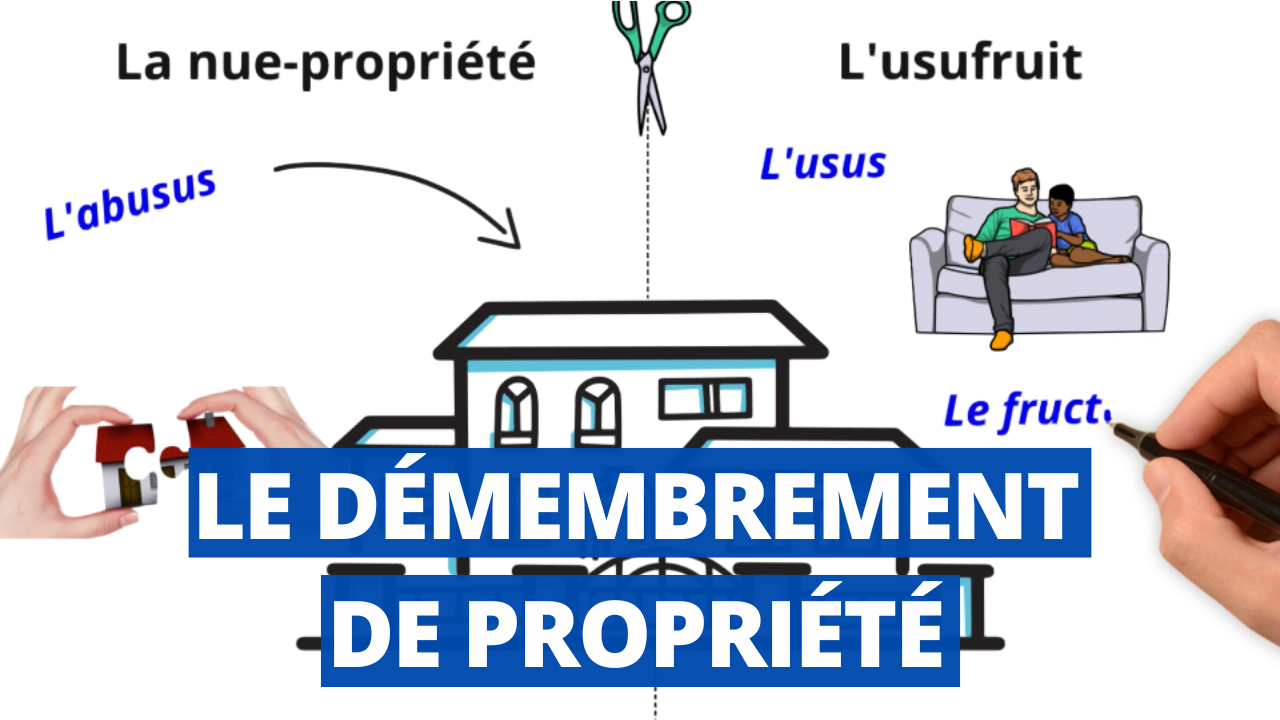

Le démembrement de propriété est une stratégie d'investissement où la propriété d'un bien est séparée en deux : la nue-propriété et l'usufruit. L'usufruitier jouit du bien ou perçoit les revenus, tandis que le nu-propriétaire détient les droits futurs sur le bien. Cette méthode offre des avantages fiscaux, notamment pour la transmission d'un patrimoine. Elle permet également de générer des revenus tout en différant l'achat total du bien. Le démembrement de propriété requiert une compréhension claire de ses implications juridiques et fiscales, mais peut être un moyen efficace de diversifier et de gérer votre patrimoine.

Investir dans un OPCI est une façon efficace de diversifier son portefeuille immobilier. Les OPCI sont des fonds d'investissement qui achètent différents types de biens immobiliers, offrant ainsi une exposition à un large éventail de propriétés avec un seul investissement. Ils offrent des avantages tels que la liquidité, l'échelle et le potentiel de rendement. Cependant, comme tous les investissements, ils comportent également des risques, tels que la volatilité du marché immobilier. Par conséquent, il est essentiel de comprendre pleinement comment fonctionnent les OPCI avant d'investir.

Le fonds euros est un composant crucial d'une assurance-vie, connu pour sa sécurité et sa garantie en capital. Il offre un rendement stable quoique généralement plus faible que les unités de compte plus risquées. Cependant, les conditions du fonds euros varient selon les contrats. Pour optimiser votre assurance-vie, il est essentiel de comprendre le fonctionnement de votre fonds euros, ses frais, ses performances passées et ses garanties. Une compréhension approfondie de votre fonds euros vous aidera à équilibrer le risque et le rendement de votre assurance-vie.